Makalu – piąty co do wielkości szczyt świata. Położony w Himalajach Wysokich, na granicy Chin i Nepalu, 20 km na południowy wschód od Mount Everestu. Osiąga wysokość 8485 m n.p.m. Zbudowany jest z gnejsów, granitów i skał osadowych. Silnie zlodowacony – granica wiecznego śniegu powyżej 5700 m n.p.m.

Dawna nazwa to Khamba Lung, pochodząca od nazwy tybetańskiego regionu Khamba. Pochodzenia nazwy Makalu pozostaje niejasne. Prawdopodobnie słowo to wywodzi się od sanskryckiego maha-kala, przydomku Śiwy. Nie ma jednak co do tego pewności. Góra ma stanowić tron bóstwa. Wyrażenie maha-kala można by również przetłumaczyć jako Wielki Czarny lub Wielka Czerń, co mogłoby się odnosić do wyglądu góry. Inna hipoteza mówi, że nazwa Makalu powstała z przekręcenia słowa Kamalu – a ściślej – Kamalung, co po tybetańsku oznacza dolinę Kamy – rzeki płynącej po północnej stronie masywu.

Szczyt po raz pierwszy został zdobyty 15 maja 1955 przez ekspedycję francuską. Na szczycie stanęli Lionel Terray i Jean Couzy. Pierwszego wejścia zimowego dokonali Simone Moro i Denis Urubko 9 lutego 2009. Pierwsze polskie wejście miało miejsce 15 października 1981, dokonane przez Jerzego Kukuczkę. Do końca XX w. na wierzchołku Makalu stanęło prawie 180 wspinaczy, członków ponad stu ekspedycji. Na stokach góry poniosło śmierć 20 himalaistów, w tym trzech polskich: Andrzej Młynarczyk (1978), Tadeusz Szulc (1982) i Ryszard Kołakowski (1988).

Makalu 2022 moja pierwsza wyprawa w Himalaje

1. Aklimatyzacja. Trekking pod Mt. Everest i Island Peak

Wyprawa Makalu 2002 w swoich pierwotnych założeniach miała rozpocząć się trekkingiem aklimatyzacyjnym w najbardziej znanej dolinie Himalajów – Solokhumbu. Planowano odbyć 4/5 trasy wiodącej do Mt. Everest Base Camp, by następnie wysokimi przełęczami: Amphu Labtsa (5760), West Col (6135) oraz East Col (6100) dotrzeć przed Makalu i założyć tam obóz bazowy. Aklimatyzacja jest niezbędna dla każdego, zarówno dla wytrawnych wspinaczy, jak i nowicjuszy, kiedy przyjeżdżają w góry z nizin. Polega na stopniowym wspinaniu się coraz to wyżej, by organizm zdążył się przestawić i przyzwyczaić do zmiany warunków, zmniejszonej zawartości tlenu w powietrzu i spadku ciśnienia.

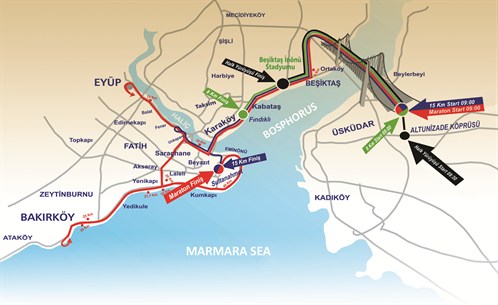

Już po przybyciu do Nepalu okazało się, że misternie ułożony plan trzeba zmienić. Przejście przez przełęcze położone na poziomie 6000 m n.p.m. było uniemożliwione ze względu na duże opady śniegu wciąż zalegającego wysokie przełęcze, co groziło utknięciem karawany transportującej blisko 3 tony prowiantu i wyposażenia niezbędnego dla wyprawy na szczyt Makalu. Alternatywne rozwiązanie nie pozbawione było zalet. Uczestnicy wyprawy i trekkersi mieli odbyć aklimatyzację razem idąc Lukli (2800) przez Saragmatha National Park, Namche Bazaar, Tengboche, Dingboche, Chukhung oraz wejście na Island Peak (6169). Następnie po powrocie do Lukli wyprawa miała przelecieć śmigłowcem w trzech turach z całym ekwipunkiem bezpośrednio pod Makalu, do bazy pod Makalu położonej na wysokości 4800 m n.p.m.

Do Kathmandu przyleciałem w południe 29 kwietnia po 18 godzinach podróży, przez Amsterdam, gdzie gorączkowo załatwiałem przez telefon i Internet ostatnie sprawy służbowe i prywatne zdając sobie sprawę, że przez następne 3 tygodnie kontakt z cywilizowanym światem będzie prawie niemożliwy.

Zaraz po przylocie dowiedziałem się o ostatecznym planie działania. I tutaj niespodzianka Anna Czerwińska wraz z częścią członków wyprawy i trekkersami wybrała trzeci wariant – dojście do Makalu Base Camp klasyczną drogą. Najpierw lot samolotem do Tumkingtar, by później z wysokości 700 m n.p.m. powoli wspinać się szlakiem przez wioski i osady Khandbar, Pangma, Num, Taski Goan, Skipton Pass, Mumbuk, Yangre Kharka oraz Shershan. Ten trudny trek trwa zwykle 10-12 dni i jak zawsze dostarcza niepowtarzalnych wrażeń, a jednocześnie zapewnia wstępną aklimatyzację.

Na popołudniowej odprawie w Ministerstwie Turystyki dowiedzieliśmy się, że w tym sezonie na Makalu wspinać się będą co najmniej trzy wyprawy: Szwajcarzy, Hiszpanie i Włosi oraz my w ramach międzynarodowego przedsięwzięcia. W składa wyprawy kierowanej przez Piotra Pustelnika wchodzi: 4 polskich wspinaczy, 3 Słowaków, 2 Amerykanów, 2 Włochów oraz 1 Portugalczyk. Jakby nie patrzeć skład międzynarodowy i wielokulturowy. Do tego niezwykła mieszanka indywidualności, z których trzeba zrobić zespół współpracujący ze sobą przez długie tygodnie przygotowań do ostatecznego ataku.

Wieczorem wszyscy membersi (członkowie wyprawy) oraz trekkersi, wybrali się na uroczystą kolację przed oficjalnym rozpoczęciem wyprawy. Następnego dnia o 6:00 rano zaplanowano wylot do Lukli, gdzie rozpoczynał się trekking pod Mt. Everest i Island Peak. Wybór padł na Rum Doodle, kultową restaurację prawdziwych himalaistów i trekkersów. Pamiętam, że kilkanaście lat temu, w czasach, kiedy wspinali się jeszcze Wanda Rutkiewicz, Andrzej Zawada i Jerzy Kukuczka taką rolę odgrywała Utse, o której z niejaką dumą wspominam, bo jadałem tam 17 lat temu podczas pierwszego pobytu w Kathmandu. Rzeczywiście Rum Doodle jest kultową knajpą, wszędzie rekwizyty wspinaczkowe, na pierwszym piętrze galeria sławnych himalaistów, podpisy największych i najsławniejszych, w tym także na poczesnym miejscu Polaków: P. Pustelnika, R. Pawłowskiego, K. Wielickiego…

To raczej atmosfera decyduje o wyjątkowości tego miejsca, bo jedzenie niczym się nie wyróżnia. Sprawdziłem to sam. Pomimo, że członkowie wyprawy przebywali w Kathmandu od kilku dni to pakowanie bębnów, worów, toreb i plecaków trwało do wczesnych godzin rannych. Asystowałem temu procesowi tylko przez pewien czas, bo po podróży z Warszawy byłem wykończony. Rano Piotr Pustelnik obudził mnie lekko przestraszony, bo nikt nie zauważył mojej nieobecności a do wyjazdu na lotnisko pozostało 10 minut.

W lekkiej panice zebrałem swoje rzeczy, zszedłem na dół i zobaczyłem przedstawiciela organizatora wyprawy Asian Trekking czekającego na zakończenie negocjacji mojego powrotu spod Makalu. Przypomniałem sobie nagle, że przecież ja chcę wracać śmigłowcem, by spędzić z wyprawą jak najwięcej czasu i mieć możliwość uczestniczenia w zakładaniu I obozu. Wczoraj cena 3.000 USD, jakiej zażądali, była nie do przyjęcia. Poprosiłem filiżankę kawy i pożegnałem wzrokiem odjeżdżających członków wyprawy na lotnisko. Umówiłem się, że dojadę jak najszybciej. Samolot jest wyczarterowany, więc ostatecznie poczeka….

Po kilkunastu minutach udało mi się zbić cenę do poziomu 1.000 USD, trzy razy mniej od pierwotnej oferty. Byłem pewien, że robię dobry interes, kwota bezwzględnie wysoka, ale relatywnie mała wziąwszy pod uwagę świadczenie – helikopter miał przylecieć po mnie specjalnie, a to przecież 2 godziny lotu w jedną stronę do serca Himalajów!

Wkrótce po tym dołączyłem do pozostałych, czekających już w hali odlotów portu krajowego Kathmandu. Lot do Lukli bez historii, ale lądowanie to przeżycie jakich mało. Samolot podchodzi do lądowania w zasadzie pikując, a pas startowy jest nachylony pod kątem ok. 30%. Trzeba nie lada umiejętności pilotażu, aby wyrównać do lądowania i następnie poderwać maszynę tak, by nie roztrzaskać się na wznoszącym się bardzo krótkim pasie startowym. Przy starcie samoloty mają „z górki”, ale pas kończy się po kilkuset metrach minutach przepaścią. Sytuacja podobna do lotniskowca.

Po odebraniu bagaży idziemy wszyscy do pobliskiej Himalaya Eco Lodge na herbatę. Stąd już w małych grupach lub pojedynczo ruszamy na pierwszy etap trekkingu, do odległego o 4 godziny Phakding. To łatwy i krótki odcinek. Do celu docieramy po 2 godzinach marszu. Na noc zatrzymujemy się w schronisku Himalayan Resorts Chain. Pokoje z łazienkami i ciepła woda!!! Nie do uwierzenia, bo jeszcze niedawno łazienka z zimna wodą na piętro to był luksus, a toalety w formie „sławojek” wyłącznie na zewnątrz.

Kolejny etap to Phakding – Namche Bazaar, – klasyk trekkingu w Solokhumbu, różnica wzniesień – 800m. Wychodzimy o 9:00 rano. Krótki odpoczynek w Monjo u wrót Sagarmatha National Park. Wkrótce po przekroczeniu bramy Parku zaczyna się podejście pod Namche Bazaar. Tutaj zaczyna się już odczuwać wysokość. 800 m różnicy daje mocno w kość. Na podejściu idę sapiąc, co jakiś czas zatrzymuję się, opieram się na kijkach, dochodzę do siebie i idę, wspinam się wyżej. Wreszcie zupełnie wykończony dochodzę do Namche Bazaar, przed kilkoma wspinaczami. To dobrze prognozuje na następne dni. Ja przyleciałem do Kathmandu zaledwie przedwczoraj.

Namche Bazaar to znana, można powiedzieć, kultowa wioska na szlaku pod Mt. Everest. Sporo sklepów, w zasadzie ostatnia szansa na zaopatrzenie w sprzęt górski, żywność i inne artykuły pierwszej potrzeby. Dwie kawiarnie /ciastkarnie: Everest Bakery oraz Namche Bazaar Bakery konkurują o klientów, których wcale nie brakuje. Kawa i pieczywo smakują jak w najlepszych kawiarniach w Warszawie i Łodzi. Będąc tutaj nie sposób nie zajrzeć choćby do jednej z nich, a najlepiej do obu po kolei. Opłaca się, bo jest duże prawdopodobieństwo, że można spotkać kogoś znajomego lub znanego.

Kolejny, 3 dzień, traktujemy wypoczynkowo z Namche Bazaar do Khumjung to tylko 2 godziny drogi. Najpierw wdrapujemy się do Shyangboche, później do Everest Hotel wybudowanego przez Japończyków. Hotel jak każdy inny, ale ceny są kosmiczne na warunki nepalskie. Dla miejscowych to zupełna abstrakcja cenowa, a infrastruktura oraz logistyka robi wrażenie. Turyści lądują śmigłowcem lub małym samolotem w Shyangboche. Przechodzą kawałek do hotelu, zostają tu chwilę i wracają z powrotem. Hotel jest dobrze wkomponowany w krajobraz, ale widać, że przebywa tu specjalny gatunek turystów. Ceny pokojów 10-15 krotnie wyższe niż w himalajskich schroniskach. Nie wiem, czy dla samego widoku

Mt. Everst, odległego stąd jeszcze o 4 dni drogi, gra jest warta świeczki. Sam widok można przecież podziwiać na zdjęciach, czy filmie. To co ludzi pcha w Himalaje to możliwość obcowania z naturą, chęć zmierzenia się z własną słabością podczas stopniowego wspinania się na wysokości dostępne tylko dla orłów, przeżycie wrażeń tak estetycznych, jak duchowych.

W Khumjung, położonym na 3.780 m n.p.m. jest szkoła (Hillary School), szpital a nawet instytucje samorządowe (Rada Osiedla- Wsi). Osada robi wrażenie zamożnej, widać, że źródłem dochodów jest również rolnictwo, nie tylko turystka. Schronisko HRC będące własnością Asian Trekking ma wszelkie walory taniego hotelu. Toalety czyste. Wieczorem woda ciepła w zasadzie bez ograniczeń. Po południu wyszedłem na samotny spacer po okolicy, dotarłem aż do położonego powyżej Kunde, gdzie przed szpitalem natknąłem się na Piotra Pustelnika. Czyżby coś nie w porządku, zapytałem. Okazało się jednak, że Piotr przyszedł odwiedzić lekarza, Amerykanina, który kiedyś odbywał praktyki lekarskie w Łodzi. Jednakże w Kunde kontrakt skończył mu się zaledwie kilka tygodni temu i wrócił do Ameryki. Po dniu, który można potraktować jako odpoczynek i czekanie na aklimatyzację, wyruszyliśmy do Tengboche. Uświadomiłem sobie, że to dopiero czwarty dzień trekkingu, a ja już pozostawiłem za sobą wszystkie myśli o pracy, piętrzących się problemach, cały ten zgiełk i towarzyszący mu stres. Z trudem wydedukowałem jaki jest dzień tygodnia. Nie miało to w tych warunkach i tak żadnego znaczenia.

Do Tengboche dotarliśmy po forsownym marszu w godzinach popołudniowych. Znajduje się tutaj największy klasztor buddyjski w Nepalu. Odnowiony w latach 90-tych prezentuje się imponująco na tle surowych szczytów Himalajów. Schronienie znaleźliśmy nieopodal klasztoru w Himalayan Lodge. Tuż przed wieczorem niebo się wypogodziło i po raz pierwszy zobaczyliśmy masyw Mt. Everest w całej krasie. Na wiadomość o tym większość gości wyległa z baterią aparatów fotograficznych na plac przed schroniskiem. Sesja zdjęciowa trwała dobre pół godziny, aż do zachodu słońca. Widok z Tengboche w pogodny dzień zapiera dech w piersiach. Dopiero teraz naocznie znaleźliśmy potwierdzenie dla wysiłku niezbędnego do pokonywania trudów wędrówki. Rano, tuż po wschodzie słońca rytuał się powtórzył, tyle, że w innej scenerii, bowiem w nocy spadło 20 cm śniegu.

W pokojach temperatura była ujemna, puchowy śpiwór zapewniał przyjemne ciepło, ale rano na jego powierzchni zebrała się cienka warstwa szronu. To dawało przedsmak prawdziwej przygody, kiedy przyjdzie nam przenieść się do namiotów. Następny etap wiódł do Dingboche (4400m n.p.m.). Tempo wyraźnie spadło, kroki stały się wolniejsze, bardziej rozważne, oddech znacznie krótszy, wzrok skierowany w dół, skoncentrowany na znajdywaniu miejsca, gdzie bezpiecznie postawić stopę.

Nocleg w Dingboche był ostatnim pod dachem przed planowanym wejściem na Island Peak (Imja Tse). Wsłuchiwałem się z uwagą w swój organizm szukając początkowych objawów niezwykle groźnej choroby wysokościowej, ale wszystko było w normie, ból głowy ustępował po zażyciu 1 tabletki Sefaridonu lub Anapramu. Diamox, lek podawany osobom cierpiącym na chorobę wysokościową brali profilaktycznie wszyscy. Jednakże nauka mówi, że nie chroni to bynajmniej przed samą chorobą. Kto ma zachorować, to i tak zachoruje – z poważną miną mówi nam lekarz wyprawy podając nam białe proszki na dobranoc.

Piaty dzień to droga z Dingboche do Island Peak Base Camp (5000m). Ten etap był najtrudniejszy z dotychczasowych. Z trudem dotarłem tam przed zmierzchem. Byłem zupełnie wyczerpany i wydawało mi się, że nie zrobię ani jednego kroku więcej. Z przykrością porzuciłem myśli o wspinaczce na Island Peak, która miała rozpocząć się o 4-tej rano następnego dnia.

Pięciodniowy trekking z Lukli dał mi się we znaki, szczególnie jego ostatnia faza, która była sportowym wyczynem. Nazajutrz zamiast o 4-tej rano wyruszyłem w ślad za wspinaczami o 8:00. Po dwóch godzinach spotkałem Darka Załuskiego, jednego z członków wyprawy schodzącego w dół. Był wyraźnie zmęczony, tłumaczył, że dziś to nie jego dzień. Pustelnik zapowiadał, że to będzie trudna wspinaczka, przypominał, że nie Island Peak ale Makalu jest celem. Tutaj chodzimy dla zdrowia- tak nazywał konieczność aklimatyzacji. Utwierdzony w słuszności podjętej decyzji o rezygnacji z ataku szczytowego wspiąłem się na wysokość 5500 m n.p.m., skąd roztaczał się cudowny widok na okolice, po czym zszedłem do obozu. 5 godzin wysiłku na wysokości powyżej 5000 m n.p.m. spowodowało, że zacząłem mówić cicho i wolno, cedząc słowa z rozwagą. Około 16-tej wróciła ekipa ze szczytu Island Peak. Wszyscy szczęśliwi, w doskonałych humorach, bo dzień był wyjątkowo piękny i opłacało się wdrapać na szczyt, by móc podziwiać jedną z najpiękniejszych panoram Himalajów. Zejście do Lukli zajęło nam 3 dni. Stąd po jednym dniu odpoczynku śmigłowiec miał zabrać nas do Makalu Camp Base.

2. Pożegnanie z Makalu

15.04.2002- 6:00 rano

Słońce już wstało, ale w wąskiej dolinie, otoczonej szczytami o wysokości powyżej 6.000 m n.p.m. jeszcze go nie widać. Sherpa Dawa nie potrzebował mnie budzić, bo od dawna już nie spałem. Z bijącym sercem rozsunąłem oszronioną klapę żółtego namiotu Ozark. Zobaczyłem na wprost majestatyczny szczyt Makalu (8463m), wyrazisty na tle szaro-błękitnego nieba, zimny, wyniosły, bliski ale niedostępny. No to lecimy, pomyślałem z ulgą. Pogoda pozwoli na przylot helikoptera MI -17, który ma mnie zabrać z Makalu Base Camp, położonego na wysokości 4.800 m n.p.m. wprost do stolicy Nepalu Kathmandu. Helikopter MI-17 to maszyna wykorzystywana wcześniej w Afganistanie, odzyskana z demobilu, obecnie służy wsparciu logistycznemu wypraw himalajskich. MI-17 jest obsługiwany wyłącznie przez rosyjskich pilotów, którzy tutaj w Himalajach latając na orientację wzrokową dokonują zaiste cudów pilotażu. Mechanicy, to też Rosjanie, więc w tym cała nadzieja, że ta w istocie duża maszyna nie tylko się wzniesie, ale dotrze do celu odległego o 2 godziny lotu. Tym samym śmigłowcem przyleciałem do Makalu Base Camp wraz z grupą 8 wspinaczy i 1,5 tony cargo 5 dni temu z Lukli, więc wiedziałem już co mnie czeka.

Szybko wyskoczyłem z ciepłego śpiwora, ubrałem się błyskawicznie i wyszedłem przed namiot. Temperatura jeszcze ujemna, stwierdziłem, ale z pewnością za 2 godziny, kiedy słońce pokaże się na horyzoncie spiętrzonych gór, wzrośnie szybko i osiągnie dodatnie wskaźniki. Na razie puchowa kurtka, czapka i ciepłe spodnie muszą wystarczyć. Nie ma co marudzić, tutaj w dolinie o powierzchni 8 boisk piłkarskich, zewsząd otoczonej wysokimi szczytami Himalajów, ranki były relatywnie ciepłe, kiedy nie było wiatru zwiewającego ze szczytu Makalu przejmujące zimno. Dolina, gdzie położony jest niższy Makalu Base Camp ma kształt prostokąta, którego jeden dłuższy bok wyznacza rzeka Barun spływająca z pobliskiego lodowca o tej samej nazwie. Północny, krótszy bok zamyka górotwór Makalu, który jest widoczny, jak na dłoni, potężny, rozłożysty, zdecydowanie górujący nad okolicą, przytłaczający wszystko wokół. Rzadko w Himalajach można zobaczyć samotny 8-tysięcznik, którego masyw jest cały widoczny tak wyraziście, znajduje się bezpośrednio w zasięgu wzroku, blisko, jakby w zasięgu ręki. Dolinę otaczają wysokie, strome szczyty. Na południowym krańcu widoczna jest wąska ścieżyna, która trawersami na zboczach prowadzi do wyjścia w kierunku trasy trekkingowej wiodącej do oddalonego o 10-14 dni lotniska w Tumkingtar.

Makalu, piąta, co do wysokości góra świata, której południowe stoki piętrzą się nad Makalu Base Camp, jest trudno dostępna z tej strony, bowiem tylko kilka wejść zostało zrealizowanych drogą południowo-wschodnią. Większość wypraw wybiera drogę na szczyt Makalu wiodącą zachodnią granią (droga francuska) lub klasyczne podejście drogą północno- zachodnią. W tym celu należy założyć obóz bazowy znacznie wyżej na lodowcu Barun albo u stóp lodowca Chago, który spływa z ………… – szczytu sąsiadującego z Makalu.

Wczoraj właśnie zszedłem z obozu bazowego Polskiej Wyprawy Makalu 2002 położonego na wysokości 5600 m n.p.m. Droga w dół trwała 6 godzin i wcale nie była łatwa. Nie różnica wysokości stanowiła najwyższą trudność, ale szlak wiodący w większości kamiennym rumowiskiem przykrywającym lodowiec Barun.

Ostatnie minuty przed spodziewanym przylotem śmigłowca upływają w napięciu. Najpierw powtórnie spakowałem plecak, zwinąłem karimatę i trochę mokry, oszroniony puchowy śpiwór, który doskonale mi służył w ciągu całej wyprawy. Szerpowie odnieśli natychmiast wszystkie rzeczy w pobliże lądowiska, by później nie tracić ani chwili na zbędne działania. Śmigłowiec lądujący na tej wysokości nie wyłącza silników. Rozładunek, załadunek i wejście pasażerów na pokład odbywa się w pośpiechu, potęgowanym przez hałas turbin, obracających się szabel wielkich śmigieł wznoszących tumany kurzu o porywiste podmuchy powietrza.

W czasie, kiedy jemy śniadanie na powietrzu, Szerpowie rozpalają mały ogień ofiarny w czortenie nieopodal i modlą się za powodzenie przedsięwzięcia. Dwóch z nich ma lecieć z nami do Kathmandu. Z pewnością jest to dla nich ogromne przeżycie. Miałem wracać samotnie, ale trójka trekkersów, w obawie przed ponownym spotkaniem z partyzantką maoistowską w drodze powrotnej (doświadczenie w drodze dobrzy było traumatyczne) zdecydowała się wracać ze mną.

Będzie mi raźniej a i koszty rozłożą się na 4 osoby. Przylot śmigłowca przeciąga się, spekulujemy, że chyba leci z międzylądowaniem przez Luklę, port lotniczy w Himalajach leżący na początku trekkingu wiodącego pod Mt. Everest. Dodajemy sobie otuchy z nadzieją patrząc w niebo. Pogoda jest dobra, słońce w międzyczasie wzeszło oświetlając imponujący wierzchołek Makalu. Robię kolejne zdjęcia otoczenia i proszę o zrobienie mojej pamiątkowej fotografii na tle Wielkiej Góry. Wreszcie słychać coś jakby brzęczenie ważki. Tak, to helikopter, widać go na tle białych wierzchołków otaczających południowy kraniec doliny. Gorączkowo robię kilka fotografii siadającej ważki i zaczynam biec w kierunku lądowiska. Szybko spostrzegam, że to wysokość blisko 5.000 m n.p.m., więc nie można biec szybko. Zwalniam, ostatni odcinek idę równym, wolnym krokiem. Jako ostatni wchodzę na pokład. Rosjanin w drzwiach jakby miał pretensje, ale mnie to nie obchodzi. Kończy się najbardziej egzotyczna, spektakularna i dzika z moich dotychczasowych wypraw. A to przecież był zaledwie etap założenia pierwszego obozu w drodze na szczyt Makalu. Uświadomiłem sobie nagle, że to co było dla mnie ekstremalną przygodą w pełnym tego słowa znaczeniu, dla wspinaczy, którzy pozostali by kontynuować wyprawę na szczyt, to był zaledwie epizod, początek, przygotowanie. Usiadłem na żelaznej ławeczce. Pasów bezpieczeństwa nie dostrzegłem nigdzie. Śmigłowiec oderwał się od ziemi i szybko odwrócił na południe. Który to dzień tygodnia?- zadałem sobie pytanie i nie znalazłem odpowiedzi. Na pewno dziś jest 15 kwietnia, bowiem to była umówiona data przelotu do Kathmandu skąd nazajutrz miałem wracać do Warszawy. Dotarło do mnie, że coś się kończy. Piotr Pustelnik powiedział mi na pożegnanie, że wrócę do domu i pracy mocniejszy. Dodał jednocześnie, że wcale nie chodzi o kondycję, której mi nie brakowało, lecz osobowość. Spierzchniętymi ustami wyszeptałem: „Dziękuję.”. Spojrzałem w niebo pełen nadziei. „Boże, aby jak najprędzej do domu”