Droga ważniejsza niż cel.

Zawsze chciałem łączyć swoje zainteresowania a nawet pasje z pracą zawodową. W obawie przed zamknięciem drogi do realizacji swoich zainteresowań w pracy zawodowej zmieniłem w liceum profil kształcenia z matematycznego na humanistyczny, by po krótkim czasie znów wrócić na łono królowej nauk – matematyki. Nauczyciel przekonał mnie, że swoje zainteresowanie literaturą mogę pogłębiać i kształcić sam, czytając książki w wybranym miejscu i czasie, a przedmioty ścisłe potrzebują dobrych wykładowców. Szkołę średnią, Liceum Ogólnokształcące w Końskich, wspominam z ogromnym sentymentem. Trenowałem pięć razy w tygodniu, w nocy czytałem książki. Wykłady w szkole wystarczały mi w zupełności, by na koniec nauki nieoczekiwanie dla samego siebie zdobyć miano prymusa. Uprawiając sport z najwyższym zaangażowaniem chciałem studiować wychowanie fizyczne, ale w ostatniej chwili zmieniłem zdanie. Ostatecznie podjąłem naukę na Wydziale Handlu Zagranicznego SGPiS (SGH), który wtedy, wydawało mi się, da mi szanse podróżowania po świecie. Rzeczywiście, już jako student uzyskałem stypendia zagraniczne i wyjechałem studia w Niemczech na Uniwersytecie Jan Gutenberga w Moguncji i w Szwajcarii, na Uniwersytecie Zurychskim. Na tamte czasy to było coś niezwykłego, zwłaszcza, że pochodziłem z głębokiej prowincji i nie miałem żadnych koligacji i stosunków w komunistycznym aparacie władzy ani starej arystokracji. Miałem za to zapał do pracy i wiarę, że wiedza, to mój największy atut. Nie miałem kompleksów, ani w Polsce ani zagranicą, chociaż wielokrotnie czułem się nieswojo, gdy dawano mi do zrozumienia, że jestem obcy, spoza układu. Ogólnie miałem szczęście do ludzi, spotkałem mądrych i ciekawych, mam z tego czasu wielu znajomych i kolegów a także kilku przyjaciół. Pomimo tego przez większą część swojego życia czułem się jak wilk stepowy, mając silną potrzebę zachowania niezależności i swobody. Wiedziałem, że mogę liczyć tylko na siebie. Wyrobiłem w sobie determinację, dyscyplinę i wolę walki do końca zgodnie z Hemingwayowska zasadą, że lepiej umrzeć stojąc, niż żyć na kolanach. Dużo później, mówiono o mnie, że jestem jak kot, chodzę własnymi drogami.

Studia na Wydziale Handlu Zagranicznego SGPiS (SGH) minęły szybko, bez szaleństw na imprezach, które w tym czasie były regułą. Żyłem własnym życiem. Czytałem z pasją, trenowałem mniej. Zdobywałem wiedzę naukową i życiową, wcześnie odkryłem najgorsze strony polityki, więc pozostałem na zawsze z dala od niej. Przy okazji wyjazdów stypendialnych oszczędzałem i zacząłem podróżować. Wtedy nauczyłem się jak przeżyć dzień za 10 dolarów w Europie i z 5 dolarów w Azji. Nie planowałem akademickiej ścieżki kariery zawodowej, ale na początku lat osiemdziesiątych perspektywy w każdej innej dziedzinie były mało zachęcające, więc zdecydowałem się wystartować w konkursie na SGH, który był wówczas ogólnie przyjętą procedurą wyboru najlepszych kandydatów do pracy na wyższych uczelniach. Dyplom z wyróżnieniem i publikacje naukowe, wydawało mi, się stanowią argumenty nie do przebicia, by wygrać konkurs i zdobyć miejsce pracy w Katedrze Marketingu. Tymczasem Komisja Konkursowa z błahych, wymyślanych ad hoc powodów przedłużała rozstrzygnięcie w nieskończoność. Po raz pierwszy doświadczyłem pozorowanego procesu otwartego konkursu. Z przekory nie wycofywałem swojej aplikacji przez okres trzech miesięcy a konkurs trwał w zawieszeniu. Wtedy po raz pierwszy przekonałem się, że nie wystarczy być najlepszym, aby wygrywać, szczególnie tam, gdzie polityka i uznaniowość odgrywają decydującą rolę. W efekcie znalazłem zatrudnienie w Instytucie Rozwoju Gospodarczego, co było dla mnie szczęśliwym zbiegiem okoliczności, bo Instytut, prowadził badania z zakresie reform gospodarki socjalistycznej i transformacji systemowej. Zająłem się pracą naukową i zaprzyjaźniłem z Leszkiem Balcerowiczem, który był sekretarzem naukowym Instytutu i spirytus movens projektu transformacji centralnie planowanej gospodarki socjalistycznej w wolnorynkową. Wkrótce zacząłem zarabiać prawdziwe pieniądze poza miejscem zatrudnienia, gdzie pensja nie wystarczała nawet na zakup interesujących mnie książek, nie mówiąc o zapłacie za czynsz na mieszkanie w Warszawie. Wiedza ze studiów handlu zagranicznego przydała mi się w mniejszym stopniu niż znajomość języków obcych oraz zdolność do podejmowania ryzyka na turystycznych trasach handlowych do Azji, skąd w prywatnym imporcie zwiększałem podaż dóbr rzadkich w naszym kraju – towarów zaawansowanych technologicznie (komputery, układy scalone, twarde dyski) i atrakcyjnych ciuchów tajskich i indyjskich. Za pierwsze zarobione pieniądze kupiłem prawie w tej samej cenie: samochód FIAT 126p i komputer IBM XT z dyskiem twardym 20MB. Ten ostatni zakup wzbudzał więcej zachwytu i zazdrości znajomych niż samochód, który dodatkowo ciągle się psuł.

Wychowałem się i dorastałem w okresie socjalizmu, który okazał się bankrutem systemowym, społecznym i gospodarczym. Wielu ludzi w tamtych czasach wybrało emigrację – jedni dla poprawy poziomu życia lub realizacji planów zawodowych w przyjaznym otoczeniu, inni z powodów politycznych.

Okres po powstaniu „Solidarności” i wprowadzeniu stanu wojennego w 1981 roku, rozpoczął czwartą falę emigracji po drugiej wojnie światowej. Był to okres nasilenia represji politycznych oraz pogarszającej się sytuacji gospodarczej w Polsce. Wielu działaczy opozycji, związkowców, a także zwykłych obywateli zdecydowało się na emigrację, zwłaszcza, że kraje zachodnie, szczególnie USA, Kanada, Niemcy i kraje skandynawskie udzielały uchodźcom aktywnego wsparcia, oferując im status uchodźcy politycznego lub przyjmując ich na podstawie humanitarnych programów migracyjnych.

O ile emigranci, ludzie sztuki doskonale radzili sobie na Zachodzie, to w biznesie, ze względów oczywistych, wykształcenie i doświadczenia zdobyte w socjalistycznym systemie były bezwartościowe, a nawet stanowiły balast. Część swojej edukacji odebrałem na Zachodzie, w Niemczech (wówczas Republika Federalna Niemiec) i w Szwajcarii. Dostrzegałem przepaść gospodarczą i zniewolenie polityczne, jednak nie zdecydowałem się na emigrację, głównie z powodów emocjonalnych i życiowych. Choć przyszłość w Polsce była niepewna, a ja nie mogłem liczyć na przywileje w karierze zawodowej, gdyż nie zapisałem się oportunistycznie do rządzącej partii komunistycznej (PZPR), pochodziłem z prowincji i nie miałem wpływowych rodziców.

Polscy emigranci w okresie zimnej wojny odegrali istotną rolę w rozwoju sztuki, nauki i muzyki na Zachodzie. Twórcy tacy jak Roman Polański, Andrzej Panufnik, Ryszard Horowitz, Wojciech Fangor i Czesław Miłosz zyskali międzynarodową sławę, a wynalazcy jak Henryk Magnuski i Maria Siemionow wnieśli znaczący wkład w rozwój technologii i medycyny. W biznesie dopiero następna generacja, dzieci polskich emigrantów, wykształcone na Zachodzie, zaczęły odnosić sukcesy w latach dwutysięcznych, czego najlepszymi przykładami są Łukasz Nosek (współzałożyciel PayPal), Anne Wojcicki – współzałożycielka 23andMe, Susan Wojcicki – dyrektor generalna YouTube, czy Sebastian Siemiatkowski – CEO i współzałożyciel Klarna.

Kapitalizm narodził się w Polsce ponownie na gruzach gospodarki socjalistycznej w latach dziewięćdziesiątych i był to proces bolesny, biorąc pod uwagę głęboki kryzys gospodarczy i hiperinflację końca lat osiemdziesiątych XX wieku. Polska przeszła głęboką transformację systemową w latach 90., przechodząc od gospodarki centralnie planowanej do nowoczesnej gospodarki rynkowej. Dzięki reformom wprowadzonym przez Plan Balcerowicza, liberalizacji handlu i integracji z Zachodem, Polska zdołała w krótkim czasie zbudować konkurencyjną gospodarkę rynkową, przyciągając inwestycje zagraniczne i rozwijając szybko sektor prywatny.

Przedsiębiorczość i rola prywatnych liderów biznesu były kluczowymi elementami transformacji gospodarczej Polski w latach 90. Przedsiębiorcy, zarówno małych, jak i dużych firm, odegrali znaczącą rolę w przekształcaniu polskiej gospodarki, wprowadzając innowacje, tworząc miejsca pracy oraz wspierając rozwój międzynarodowej konkurencyjności Polski, która umożliwiła krajowi dołączenie do grona rozwiniętych gospodarek świata.

W latach 90. Polska szybko wdrożyła technologie, które na Zachodzie rozwijały się przez dziesięciolecia. Gospodarka centralnie planowana pozostawiła Polskę z przestarzałą infrastrukturą i technologiami. Po upadku komunizmu przedsiębiorcy postawili na modernizację poprzez import najnowszych rozwiązań technologicznych, omijając fazy rozwoju, które inne kraje przechodziły stopniowo. Jednym z najlepszych przykładów „żabiego skoku” jest modernizacja polskiego sektora bankowego. Polska pominęła etap rozwoju systemów bankowych opartych na tradycyjnych metodach płatności i przeszła bezpośrednio do wdrażania bankowości elektronicznej oraz płatności kartami, co pozwoliło jej na szybkie dostosowanie się do nowoczesnych standardów finansowych. Trudno uwierzyć, ale Polska stała się niespodziewanie jednym z liderów w zakresie digitalizacji usług finansowych.

Elon Musk miał wizję stworzenia internetowego banku, który miał zrewolucjonizować sposób zarządzania finansami. W 1999 roku Musk uruchomił X.com jako platformę, która miała oferować pełne usługi bankowe online, obejmujące transakcje, płatności, kredyty i inwestycje, eliminując potrzebę korzystania z tradycyjnych banków, a w marcu 2000 roku X.com otrzymał licencję bankową. X.com jako bank nie odniósł sukcesu, bo – jak post factum twierdzą analitycy – rynek amerykański nie był wtedy gotowy na szeroką adopcję bankowości internetowej. Jednak połączenie z PayPal przyniosło rewolucję na rynku płatności online, na stałe zmieniając sposób, w jaki konsumenci na całym świecie realizują transakcje finansowe.

W tym samym czasie, z mojej inicjatywy, powstał w Polsce mBank – pierwszy pełnozakresowy internetowy bank w Europie, który zrewolucjonizował sektor bankowy nie tylko w Polsce, ale również na arenie międzynarodowej. W pierwszym roku działalności mBank zdobył 125 tysięcy klientów, czym potroił rynek klientów bankowych korzystających z internetu. W kolejnym roku działania mBank zdobył 314 tysięcy klientów, a rynek klientów bankowych korzystających z internetu wzrósł do miliona. W trzecim roku mBank miał już milion klientów, by w kolejnych latach stać się trzecim największym bankiem detalicznym w Polsce. mBank jest często przytaczany jako przykład sukcesu w transformacji bankowości internetowej, co przyczyniło się do jego rozpoznawalności na świecie. W analizach przeprowadzonych przez renomowane firmy konsultingowe, takie jak McKinsey, mBank uznawany jest za lidera cyfryzacji i innowacji w sektorze finansowym, a jego sukces jest wzorem dla innych instytucji finansowych w Europie i na świecie.

Teoretycznie niemożliwe stało się rzeczywistością. W ciągu dekady Polska stała się liderem jednej z najbardziej wymagających branż biznesowych, a ja, jako twórca mBanku, dostawałem liczne zaproszenia w roli mówcy na spotkania biznesowe na całym świecie. Kiedy, jako uczestnik Microsoft CEO Summit, który gromadzi najwyższych rangą liderów biznesowych, otrzymałem od CEO Microsoft Billa Gates’a prywatne zaproszenie na kolację w jego domu, poczułem się jak bohater bajki o Kopciuszku. Do legendarnej rezydencji, nazywanej Xanadu 2.0 położonej nad brzegiem jeziora Washington podpłynęliśmy motorówką. Ta niezwykle zaawansowana technologicznie posiadłość łączy nowoczesną architekturę z rozbudowanymi elementami inteligentnego domu.

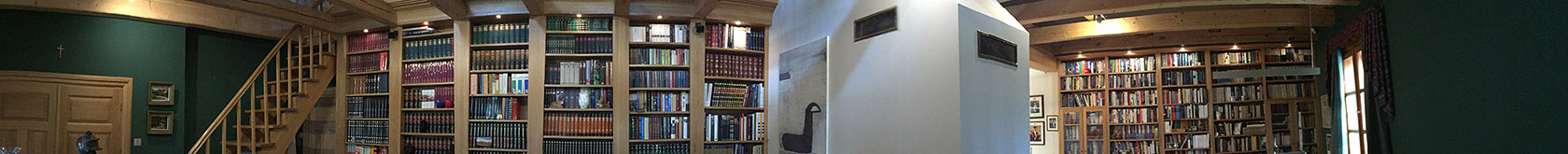

Przed kolacją Bill Gates, dumny właściciel tej niezwykłej posiadłości, oprowadził nas po wszystkich pomieszczeniach, włącznie z sypialnią i pokojami dla dzieci… Gates jest zapalonym czytelnikiem i jego szczególnym powodem do dumy jest biblioteka, w której, dzieląc pasję Gatesa do książek, spędziłem pół godziny, ponieważ gospodarz, po zakończeniu części „oficjalnej”, dał nam możliwość zwiedzania domu na własną rękę. Na suficie biblioteki, zawierającej kilka tysięcy woluminów, w tym Codex Leicester autorstwa Leonarda da Vinci, Bill Gates umieścił napis: He had come a long way to this blue lawn, and his dream must have seemed so close that he could hardly fail to grasp it, który jest cytatem z „Wielkiego Gatsby’ego” F. Scotta Fitzgeralda, gdzie intencjonalnie zamieniono kolor trawnika z zielonego na niebieski. Trudno tego nie interpretować jako refleksję nad jego własną drogą do ogromnego sukcesu, bogactwa i wpływów.

Jako jeden z najbogatszych ludzi świata Gates, podobnie jak Gatsby, przebył „długą drogę” do realizacji swoich marzeń. Nie sposób oprzeć się wrażeniu, że kolor niebieski nawiązuje do Microsoft, bowiem logo Windows było osadzone na niebieskim dywaniku. Możliwe, że cytat ma stanowić memento Gatesa, że mimo bogactwa i osiągnięć, prawdziwe szczęście i spełnienie mogą być trudne do uchwycenia, co jest podobne do przestrogi z powieści Fitzgeralda. Wrażenia z biblioteki były dla mnie największym przeżyciem, nawet większym niż sąsiedztwo przy stole takich ludzi jak Warren Buffet i Aylwin B. Lewis, którego żona rozmawiała ze mną po polsku.

Mogę o sobie powiedzieć, że jestem idealistą praktykiem – mój życiorys w dużej mierze ukształtowało przekonanie, że wartości mają zasadnicze znaczenie w życiu. Mają one także ogromną moc oddziaływania w biznesie i są to w dużej mierze te same wartości.

Ten światopogląd był w głównej mierze rezultatem doświadczeń i autorefleksji, bo praktyczny wymiar wartości najlepiej widać przez pryzmat własnych doświadczeń. Dziś, patrząc na to z perspektywy czasu, mogę powiedzieć, że moje samodoskonalenie w czasach młodości było podporządkowane Platońskim cnotom kardynalnym: kształceniu mądrości, jako zdolności podejmowania dobrych decyzji opartych na wiedzy i prawdzie; odwadze w obronie wartości i moralnych zasad; umiarkowaniu w dążeniu i zaspokajaniu własnych ambicji; bezwzględnej uczciwości i rzetelnej pracy.

W miarę jak moje działania zaczęły mieć istotny wpływ na innych, zrozumiałem znaczenie podążania za Kantowskim imperatywem kategorycznym: „Postępuj tylko według takiej maksymy, co do której możesz zarazem chcieć, aby stała się powszechnym prawem,” i traktowałem go jako rozszerzenie Złotej Reguły chrześcijaństwa: „Jak chcecie, żeby ludzie wam czynili, podobnie wy im czyńcie” (Ewangelia Łukasza 6,31).

W dorosłym życiu musiałem się skonfrontować z dominującym współcześnie podejściem do kształtowania skuteczności działania w oparciu o racjonalistyczne zasady Niccolo Machiavellego, którego „Książę” jako poradnik skutecznego sprawowania władzy zyskał sławę jako jedna z najsłynniejszych pozycji w dziejach filozofii politycznej. Zasada „cel uświęca środki” jest powszechnie używana w praktyce do usprawiedliwiania działań, które w innym kontekście byłyby uznane za niemoralne lub nieakceptowalne.

Moja życiowa maksyma, Droga ważniejsza niż cel, jest tego zaprzeczeniem i sprowadza się do bezkompromisowego zachowania wartości zasadniczych w życiu i biznesie, które powinny być tożsame. Przekonanie o krytycznym znaczeniu dochowania wierności wartościom w życiu osobistym i zawodowym to nie tylko rezultat intelektualnych rozważań, ale w głównej mierze suma doświadczeń i autorefleksji wielu lat aktywnego życia i pracy.

W pracy zawodowej, kiedy miałem moc sprawczą jako lider i menedżer, przejawiało się to we wdrożeniu zarządzania przez wartości, którego celem jest koncentracja na praktykowaniu zasadniczych wartości w przedsiębiorstwie oraz ich dopasowaniu do misji i wizji przyszłości firmy. Wartości przekładane na działalność firmy stają się podstawą satysfakcji pracowników, kształtowania trwałej przewagi konkurencyjnej i wzrostu wartości przedsiębiorstwa.

W 1989 roku, ciągle będąc na etacie w IRG, założyłem w Łodzi swoją pierwszą firmę – Centrum Analiz Ekonomicznych INTEXIM. Na początku, zamiast konsultingu, zarabiałem na handlu. Za rupie transferowe sprowadzałem towary z Indii, za twardą walutę sprzęt elektroniczny z Singapuru, Tajwanu i odzież z Tajlandii. Po obaleniu Muru Berlińskiego zdążyłem na czas wykupić miejsce na bazarze w Zgorzelcu, gdzie z łóżka polowego sprzedawałem w weekendy towary z Indii i Tajlandii. W pozostałe dni tygodnia sprzedażą zajmował się mój brat. Miejsce na bazarze było na wagę złota i trzeba było pilnować go przez 24 godziny na dobę. Wspomnienia tamtych czasów wzbudzają nostalgię. Dziś uśmiecham się w zamyśleniu, wspominając decyzję o założeniu firmy doradczej w czasach, kiedy międzynarodowe marki nie miały w Polsce wiele pracy w tej dziedzinie. Moja firma nie spełniała podstawowych przesłanek, które dawały szansę na sukces – ani miejsce, ani czas nie były sprzyjające, a pomysł mógł wydawać się absurdalny, biorąc pod uwagę moje formalne kompetencje. Łódź była wtedy miastem bankrutującego przemysłu włókienniczego. W Polsce rodził się kapitalizm, a ja wiedziałem, czym on jest z obserwacji i doświadczeń moich pobytów na Zachodzie. Jednakże moje biznesowe doświadczenia związane były głównie z dzikim handlem, a nie ze sprzedażą wiedzy i pomysłów w konsultingu. Szybko wykupiłem zniechęconych wspólników, a do pomocy dołączyła do mnie moja żona, absolwentka SGH, podobnie jak ja. Przez pierwsze lata subwencjonowałem działalność firmy doradczej dochodami z handlu, prowadzonego za pośrednictwem innej firmy, którą założyłem z bratem. Od początku inwestowałem w kształcenie studentów, którzy później stali się dobrymi fachowcami, lojalnymi pracownikami i kolegami. Zamiast ambitnych projektów inwestycyjnych, przyszło nam przygotowywać koncepcje restrukturyzacji upadających firm włókienniczych, mleczarni i zakładów przemysłu odzieżowego. Widocznie tak miało być. Miałem coraz więcej satysfakcji z doradztwa, widząc, że moja wiedza przydaje się tym, którzy poszukują ratunku lub nowych wyzwań biznesowych.

We wrześniu 1992 roku zadzwonił do mnie jeden z członków Rady Banku (ówczesny odpowiednik RN) Powszechnego Banku Gospodarczego w Łodzi z propozycją zajęcia się restrukturyzacją portfela złych długów tego banku. W istocie chodziło o restrukturyzację złych dłużników, bo tylko wtedy bank mógł odzyskać swoje kredyty. Klienci banku – głównie przedsiębiorstwa państwowe – nie były w stanie samodzielnie przygotować koncepcji wyjścia z kryzysu, więc banki miały im w tym aktywnie pomagać. Aby to stało się możliwe, należało pozyskać ludzi, którzy potrafili to zrobić. W ten sposób w wielu polskich bankach na odpowiedzialnych stanowiskach pojawili się ludzie z zewnątrz. Nie wahałem się wcale – wiedziałem, że to jedyna taka szansa w życiu. Mogłem uczestniczyć w projekcie, który zmieniał oblicze polskiego sektora bankowego, któremu groził poważny kryzys. Z dnia na dzień zostałem członkiem zarządu trzeciego co do wielkości banku w Polsce! 1 stycznia 1993 roku rozpoczęła się moja wielka przygoda w bankowości. Zacząłem od kompletowania zespołu. W procesie szybkiej rekrutacji udało się pozyskać kilkudziesięciu młodych ludzi, w większości świeżo upieczonych absolwentów szkół wyższych, ponieważ w Łodzi nie można było się odwołać do zaplecza firm konsultingowych. Wykształcenie ekonomiczne nie miało większego znaczenia – bardziej liczyły się umiejętności z zakresu przedmiotów ścisłych i prawa. Zapał do pracy i gotowość do poświęceń były warunkiem koniecznym. W pierwszych kilkunastu miesiącach codzienną pomocą służyły nam międzynarodowe firmy doradcze, które zmusiliśmy do oddelegowania swoich najlepszych pracowników, by pracowali razem z nami. Dodatkowo w PBG S.A. zatrudniono czterech bankowców z jednego z największych banków brytyjskich – NatWest, specjalistów w zakresie restrukturyzacji. To miało zapewnić nieprzerwany transfer wiedzy i możliwość korzystania z doświadczeń oraz najlepszych praktyk zawodowych. Założenia się spełniły. Z grupy zdolnych absolwentów powstał zespół zaangażowanych, szybko uczących się, nakierowanych na cel ludzi, którzy przejęli standardy zachodnich bankowców i specjalistów konsultingu. Wielu z nich później zrobiło imponującą karierę w innych bankach, funduszach private equity, firmach doradczych oraz przedsiębiorstwach usługowych i produkcyjnych. Restrukturyzacja portfela złych długów PBG została przeprowadzona z dobrym rezultatem zarówno dla banku, jak i dla dłużników. Użyte metody były unikalne w naszym kraju. Konsekwentne stosowanie zamiany wierzytelności na akcje restrukturyzowanych przedsiębiorstw doprowadziło do powstania pierwszego w Polsce funduszu private equity – PBG Fundusz Inwestycyjny. Po zakończeniu procesu restrukturyzacji banku stanąłem przed dylematem – co robić dalej? Ostatecznie zostałem w bankowości, podejmując wyzwanie opracowania strategii rozwoju dla PBG Banku. Praca sprawiała mi wiele frajdy, ale wiem, że wielu starszym stażem bankowcom praca ze mną niekoniecznie. Na swoje usprawiedliwienie miałem to, że w nowych warunkach funkcjonowania gospodarki to oni powinni zmienić się bardziej niż ja. Miałem szczęście do ludzi. W PBG Banku zdobyłem przychylność i uznanie prezesa Andrzeja Szukalskiego, który stał się później moim serdecznym przyjacielem. Nowa strategia PBG Banku otworzyła nowe kierunki rozwoju – małe i średnie przedsiębiorstwa oraz bankowość detaliczną. Decyzja o konsolidacji PBG S.A. z Bankiem Pekao S.A. i dwoma innymi bankami regionalnymi – Bankiem Depozytowo-Kredytowym oraz Bankiem Pomorskim – podjęta w trybie administracyjnym, wywołała mój sprzeciw. Uważałem, że w tej formie nie budowała wartości. Szybko rosnący rynek dawał szansę rozwoju i osiągnięcia masy krytycznej, a konkurencja na rynku bankowym stwarzała lepsze warunki rozwoju sektora jako całości. Prywatyzacja Pekao S.A. niezwłocznie po połączeniu nie budowała wartości, przynosiła znacznie mniejsze korzyści niż sprzedaż pojedynczych banków. Zainteresowanie inwestorów strategicznych było duże, szanse ich pozyskania dla wielu banków wysokie, a tak sprzedano tylko duży udział w rynku zamiast kilku konkurencyjnych banków.

Odszedłem z PBG S.A. z dnia na dzień. Nie wiedziałem, co dalej. Kierując się intuicją, zadzwoniłem do prezesa PKO Banku Państwowego – Andrzeja Topińskiego, którego ledwo znałem, bezczelnie proponując mu swoje usługi w zakresie restrukturyzacji i opracowania strategii rozwoju banku, który zaczął dramatycznie szybko tracić rynek i znaczenie w konfrontacji z konkurencyjną ofertą graczy czerpiących wiedzę, doświadczenie i strategiczne rozwiązania z arsenału swoich zagranicznych właścicieli. Do dziś nie wiem, co miało ostateczny wpływ na decyzję o moim zatrudnieniu. Byłem znany jako menadżer niepokorny, bezkompromisowy, niezależny, dążący za wszelką cenę do osiągnięcia celu. To nie były cechy charakteru pasujące do kultury korporacyjnej PKO BP. Oprócz wielu różnic charakteru i podejścia do biznesu, z Andrzejem Topińskim łączyła mnie niewątpliwa chęć poszukiwania nieortodoksyjnych rozwiązań, kształtujących przyszłość, a nie oportunizm bieżącego łatania dziur. Oboje mieliśmy niechęć do polityków różnego kalibru, próbujących wywierać naciski na menedżerów PKO BP w celu realizacji prywatnych interesów.

W maju 1998 roku Rada Nadzorcza powołała mnie na stanowisko wiceprezesa zarządu PKO BP. Zostałem szefem bankowości detalicznej banku, który kontrolował w dalszym ciągu ponad 40% rynku i, w odróżnieniu od moich poprzedników, zdawałem sobie sprawę z czekającego mnie wyzwania. Obowiązywała mnie trzymiesięczna klauzula zakazu konkurencji, więc postanowiłem skorzystać z okazji i wyjechałem wraz z synem w podróż dookoła świata. W sierpniu 1998 roku rozpoczęła się moja niezwykła przygoda z PKO BP. Wszystko, co zdarzyło się przez następne dwa lata, przerosło moje oczekiwania, tak pozytywne, jak i negatywne. Najpierw dopadła mnie przeszłość. Pierwszego dnia pracy przydzielono mi obszerny gabinet w centrali PKO BP, która wówczas zajmowała gmach byłej siedziby Komitetu Centralnego PZPR, należący wcześniej do kolejnych sekretarzy ds. zagranicznych. Pierwszym projektem było opracowanie diagnozy strategicznej, której przesłaniem było, że PKO BP jest dinozaurem polskiej bankowości, zagrożonym niechybną śmiercią ze względu na niedostosowanie do szybko zachodzących zmian w sektorze finansowym. Konkluzja, celowo sformułowana z pewną przesadą, wywołała zdumienie zarządu, który postanowił ad hoc utajnić obrady. Na szczęście rozsądek i zdolności analityczne przeważyły. Niezwłocznie mój zespół opracował nową strategię rozwoju, która wytyczyła kierunki restrukturyzacji i rozwoju. Działaliśmy w pośpiechu. W ciągu kilku miesięcy zostały wprowadzone zasadnicze zmiany produktowe, zmieniono sposób komunikacji wewnętrznej i zewnętrznej. Bank zaczął realizować misję: Klient w centrum uwagi. Nie było to wcale oczywiste, biorąc pod uwagę kolejki klientów, często starszych ludzi, ustawiające się przed otwarciem oddziałów. Takie sceny przypominały minione czasy realnego socjalizmu. Najpierw rzeczy najważniejsze, więc uruchomiono proste rezerwy poprzez szybkie działania – uproszczenie procedur i regulaminów, wprowadzenie modyfikacji produktów opartych na benchmarkach rynkowych oraz wdrożenie procedur oceny jakości pracy z klientami. Wyniki przyszły natychmiast. W ciągu jednego roku pozyskano milion nowych klientów, a sprzedaż kredytów biła wszelkie rekordy. Na nowo otwarte rachunki depozyty płynęły wartkim strumieniem. Pracownicy PKO BP uwierzyli, że ich bank jest najlepszy na rynku. Wkrótce powierzono mi odpowiedzialność za obszar bankowości korporacyjnej i inwestycyjnej, które w kolejnych latach stworzyliśmy od nowa. PKO BP stał się dynamicznym graczem na rynku bankowym z aspiracjami do przewodnictwa w branży. Przekształcenie przedsiębiorstwa państwowego w spółkę akcyjną było pierwszym krokiem do prywatyzacji. Proces wymagał zmiany nazwy z PKO BP (Bank Państwowy) na PKO SA (Spółka Akcyjna), ale było to nie do przyjęcia, bowiem fonetycznie było tożsame z nazwą największego konkurenta – Pekao SA. Wtedy doznałem olśnienia, by skrót BP pozostawić jako rozwinięcie nowej nazwy banku – Bank Polski. Stąd dzisiejsza nazwa PKO Bank Polski. Ten krok miał być początkiem procesu budowy instytucji o tożsamości narodowej.

Wokół PKO BP zawsze było dużo polityki, a działania nasilały się po zmianie koalicji rządzącej, kiedy dochodziło do podziału stanowisk w spółkach Skarbu Państwa. Na nic zdawały się nawoływania do opamiętania, by chronić interes narodowy poprzez wybór i wspieranie fachowców na najważniejsze funkcje w spółkach kontrolowanych przez Skarb Państwa. Standardy polityczne w naszym kraju ponad interes społeczny stawiają interesy partii politycznych i polityków. Odszedłem z PKO Banku Polskiego w marcu 2000 roku, postanawiając, że nigdy więcej nie będę pracował w firmie państwowej.

Następny etap mojej kariery zawodowej wcale nie był oczywisty. Sfrustrowany sposobem podejmowania decyzji o sukcesji Andrzeja Topińskiego na stanowisku prezesa PKO BP, zadzwoniłem do Wojciecha Kostrzewy, prezesa zarządu BRE Banku, którego znałem tylko pobieżnie. Od pewnego czasu śledziłem historię tego banku, jak również jego młodego, energicznego szefa. Umówiłem się z nim na kawę i przedstawiłem wizję nowoczesnego banku detalicznego, który uzupełni model biznesowy banku korporacyjnego, którym on dowodził. Nie wiem, co ostatecznie zadecydowało – jego intuicja i strategiczne myślenie, czy moja wizjonerska siła przekonywania, ale w ciągu zaledwie tygodnia umówił mnie na wizytę we Frankfurcie, by przedstawić plan strategicznemu inwestorowi, którym był drugi największy bank niemiecki – Commerzbank. Ku mojemu wielkiemu zaskoczeniu Niemcy potrzebowali zaledwie dwóch tygodni na podjęcie pozytywnej decyzji. Rozpoczęła się największa i najwspanialsza przygoda biznesowa w moim życiu. Korzystając z licencji bankowej BRE Banku, od podstaw stworzyłem mBank i MultiBank, które zrewolucjonizowały bankowość detaliczną w Polsce.

BRE Bank powstał w 1986 roku pod nazwą Bank Rozwoju Eksportu S.A., która odzwierciedlała jego misję, gdy pilnie poszukiwano skutecznej metody zreformowania znajdującej się w permanentnym kryzysie gospodarki centralnie planowanej. Jego prezesem został Krzysztof Szwarc, dyrektor przedsiębiorstwa handlu zagranicznego Impexmetal. Gdy w 1989 roku komunizm w Polsce ostatecznie upadł i rozpoczął się proces transformacji gospodarczej oraz budowy gospodarki rynkowej, bank znalazł się w dogodnej pozycji do rozwoju poprzez zmianę swojego pierwotnego modelu biznesowego. W 1990 roku rozpoczęto proces prywatyzacji spółki w drodze oferty publicznej na, dopiero co powstałej, Giełdzie Papierów Wartościowych w Warszawie. Debiut miał miejsce w 1992 roku i był to pierwszy sprywatyzowany bank państwowy. W kolejnych latach rozwoju BRE Bank stał się bankiem komercyjnym, specjalizującym się w obsłudze handlu zagranicznego i bankowości korporacyjnej. Bank rósł jak na drożdżach – jego aktywa w latach 1992–1995 wzrosły sześciokrotnie, a fundusze własne trzykrotnie. W 1994 roku Commerzbank, drugi największy bank w Niemczech, stał się inwestorem i partnerem strategicznym BRE Banku, nabywając 21% akcji. W 1998 roku prezesem BRE Banku został Wojciech Kostrzewa, który w poprzednim wcieleniu był twórcą i pierwszym prezesem zarządu Polskiego Banku Rozwoju S.A. W najbliższych latach BRE Bank stał się cenionym partnerem średnich i dużych prywatnych przedsiębiorstw, zaangażował się w bankowość inwestycyjną. Rozszerzenie działalności na obsługę klientów indywidualnych było tylko kwestią czasu, szczególnie że niespełna 50% dorosłych mieszkańców posiadało konto bankowe. Moja propozycja była dla BRE Banku oczywistą opcją wejścia do pierwszej ligi polskich banków. Rozpoczynając pracę w BRE Banku, wiedziałem, że jestem w odpowiednim miejscu i w odpowiednim czasie, aby rozwijać mój pomysł na bankowość detaliczną. Współpraca z Wojciechem Kostrzewą układała się znakomicie – obaj byliśmy młodzi, dobrze wykształceni i bardzo ambitni, a przy tym było między nami coś, co w żargonie biznesowym nazywa się „dobrą chemią”. Na wyniki nie trzeba było długo czekać. Nie bez powodu dziś BRE Bank/mBank określany jest jako „najbardziej udany wzrost organiczny w Polsce”.

Wraz z grupą wspaniałych ludzi udało mi się stworzyć od podstaw dwa nowe banki – mBank i MultiBank, które wyznaczyły nowe kierunki rozwoju bankowości detalicznej w Polsce i za granicą. Internetowy mBank rozwinął się w ciągu ośmiu lat do rangi trzeciego co do liczby klientów banku w Polsce, przebojem wszedł na rynek Czech i Słowacji, stając się jednym z największych banków internetowych na świecie. Liczna baza młodych, wykształconych i samodzielnych klientów mBanku była wyjątkowym zjawiskiem i największym skarbem w sektorze bankowym. Wszyscy byli aktywnymi internautami, charakteryzowała ich samodzielność i niezależne myślenie – 75% z nich to osoby poniżej 35. roku życia, a 60% miało dyplom wyższej uczelni. MultiBank, jako bank typu brick & mortar, został zaprojektowany dla średnio zamożnych klientów indywidualnych oraz małych i średnich przedsiębiorstw. Oferował wszystko, co najlepsze w internecie i świecie rzeczywistym, a jego ultranowoczesne oddziały stały się punktem odniesienia i wzorem do naśladowania dla branży w Polsce i za granicą. MultiBank znalazł trwałe miejsce na rynku i zdobył liczną rzeszę zadowolonych klientów, którzy stali się jego wiernymi fanami. W ciągu ośmiu lat w BRE Banku miałem okazję pracować z wyśmienitymi fachowcami na wszystkich szczeblach. Sam dobierałem współpracowników do mojego projektu, ponieważ chciałem być pewny, że spełniają stawiane wymagania, które nie były zwyczajne. Liczyły się przede wszystkim wartości, dążenie do doskonałości, głód wiedzy i sukcesu, skuteczność w działaniu na różnych polach, samodzielność, umiejętność pracy w zespole, ale i zdolność przewodzenia, otwartość na zmiany oraz gotowość podejmowania trudnych wyzwań i ryzykownych decyzji. Ważne były również zaangażowanie i pasje, również te niezwiązane z pracą zawodową. Praca w zarządzie BRE Banku była ciągłym wyzwaniem, ale przynosiła mi wiele satysfakcji. Miałem przez cały ten czas świadomość, że uczestniczę w niezwykłym przedsięwzięciu. Bank, pomimo że miał dominującego inwestora zagranicznego, do pewnego momentu był niezależny w swoich decyzjach operacyjnych i wyborze strategii rozwoju.

Gdy w 2004 roku zostałem prezesem zarządu BRE Banku, miałem ściśle sprecyzowany plan ekspansji mBanku na rynki krajów Unii Europejskiej, ponieważ byłem przekonany, że jego model biznesowy sprawdzi się tam tak samo jak w Polsce. Wielu dużych graczy europejskich realizowało plany ekspansji międzynarodowej, ale one zasadniczo polegały na akwizycji istniejących banków lokalnych i konsolidacji księgowej. Tymczasem podstawą funkcjonowania Unii Europejskiej jest zasada swobodnego przepływu osób, swobody świadczenia usług i swobodnego przepływu kapitału. Dla sektora finansowego ma to kolosalne znaczenie i odnosi się do jednolitego paszportu europejskiego, którego znaczenia nie można przecenić, bo w założeniu każdy bank prowadzący działalność w skali międzynarodowej na terenie UE może to czynić na podstawie jednej licencji, koordynując swoje operacje z jednego miejsca. Dzięki temu można osiągnąć klasyczne korzyści skali i zakresu działania. Na początku lat dwutysięcznych, wraz z rozwojem technologii i rozpowszechnieniem się internetu, po raz pierwszy w historii można było sobie wyobrazić bank, który z jednego miejsca może działać w skali globalnej, a paszport europejski pozwalał to robić w praktyce we wszystkich krajach Unii Europejskiej, a wkrótce także na terenie Europejskiego Obszaru Gospodarczego (kraje Unii Europejskiej + Norwegia, Islandia, Liechtenstein).

W 2007 roku mBank wszedł na rynek w Czechach i Słowacji, otworzył również przedstawicielstwo w Londynie, co było wstępem do realizacji idei stworzenia paneuropejskiego banku na bazie jednolitego paszportu europejskiego. Plan dalszej ekspansji przewidywał uruchomienie działalności w ośmiu krajach w ciągu dwóch lat, w tym na Węgrzech, w Rumunii, Austrii i Niemczech. Miał to być naprawdę błyskawiczny podbój europejskiego rynku bankowości detalicznej, dokonany przez polski bank na bazie własnej technologii i innowacyjnego modelu banku internetowego. Strategia działania mBanku za granicą miała na celu zdobycie 15 milionów klientów indywidualnych w krajach Unii Europejskiej do 2016 roku. Niestety, plan ekspansji paneuropejskiej został zablokowany w 2008 roku przez Commerzbank, niemieckiego właściciela, który w międzyczasie miał już ponad 50% akcji BRE Banku. Jednak fakt, że obecnie mBank ma 1,2 miliona klientów w Czechach i na Słowacji, gdzie mieszka zaledwie 15 milionów ludzi, potwierdza słuszność tej strategii. Co ciekawe, zarząd Commerzbanku, przekonany wynikami pilotażu w Czechach i na Słowacji, potwierdzonymi przez audyt McKinsey, w pełni zdawał sobie sprawę z unikalnej szansy na zbudowanie paneuropejskiego banku nowej generacji, ale wyposażony w insiderską wiedzę o projekcie mBank, chciał to zrobić samodzielnie. Martin Blessing, prezes Commerzbanku, potwierdził to w wywiadzie prasowym: „Strategia, którą przyjęliśmy, zakłada również ekspansję w kolejnych krajach… miałem długą rozmowę ze Sławomirem Lachowskim. Na końcu jednak nasze podejście do tych tematów się rozminęło i zdecydowaliśmy się pójść w innych kierunkach”. W takiej sytuacji nie pozostało mi nic innego jak złożyć rezygnację i odejść z BRE Banku, co zrobiłem z nieukrywanym żalem, mając na uwadze bezpowrotnie utraconą szansę zbudowania polskiego banku o zasięgu europejskim. Po ogłoszeniu komunikatu prasowego o moim odejściu, akcje BRE Banku spadły o blisko 10%, a wartość BRE Banku zmniejszyła się o ponad miliard złotych w ciągu jednego dnia, co dobitnie świadczyło o tym, że mniejszościowi inwestorzy, zarówno indywidualni, jak i instytucjonalni, mieli inne zdanie niż Commerzbank.

Idea paneuropejskiego banku nowej generacji została zrealizowana kilka lat później przez nieoczywistego gracza, jakim był Revolut – fintechowy start-up, założony przez Rosjanina Nikołaja Storonskiego i Ukraińca Włada Jacenko w Londynie. Działalność rozpoczął w 2015 roku, a po niespełna dziesięciu latach zdobył 35 milionów klientów na całym świecie, z czego większość w krajach Unii Europejskiej. W 2023 roku wartość Revoluta szacowana była na 33 miliardy dolarów.

W 2014 roku miałem jeszcze szansę wyprzedzić podbój Europy przez Revolut, kiedy dołączyłem do FM Bank PBP, start-upu finansowanego w Polsce przez fundusz venture capital Abris Capital Partners. Moje zaangażowanie miało na celu restrukturyzację i opracowanie nowej strategii rozwoju dla banku, który specjalizował się w consumer finance. Nowa strategia zakładała koncentrację na obsłudze małych przedsiębiorstw w modelu brick-and-mortar pod marką BIZ Bank, a klientów indywidualnych wyłącznie przez internet, z wykorzystaniem aplikacji mobilnej, jako Bank Smart.

W momencie, kiedy „urodzony na smartfony” Bank Smart, krótko po starcie, wszedł na trajektorię szybkiego wzrostu i zaczął pozyskiwać ponad 1000 klientów dziennie, doszło do konfliktu między Komisją Nadzoru Finansowego a strategicznym inwestorem. Ostatecznie Abris Capital został zmuszony do sprzedaży banku inwestorowi, który postanowił skoncentrować swoją działalność na consumer finance. To oczywiście skutkowało moim odejściem, ponieważ miałem zupełnie inną wizję rozwoju.

Kilka lat później, w 2019 roku, przekonany, że mam pomysł na przełomowy model biznesowy i wiem, jak go wdrożyć, postanowiłem stworzyć własny start-up fintechowy, którego idea sprowadzała się do koncepcji „bank cyfrowy i zarządzanie majątkiem, wszystko w jednym”. Moim celem było rozszerzenie usług private banking i wealth management na szeroką grupę ludzi dysponujących nawet niewielkimi nadwyżkami finansowymi, co mogło okazać się przełomową innowacją. Plan wymagał jednak co najmniej trzech lat do osiągnięcia punktu przełamania i nakładów w wysokości 20 mln euro. Choć była to stosunkowo niewielka kwota w porównaniu do stworzenia banku, nawet internetowego, to jednak znaczna, jeśli wziąć pod uwagę ścieżkę venture capital.

Aby jak najszybciej rozpocząć wdrożenie pomysłu, założyliśmy, że sfinansujemy z własnych środków stworzenie platformy do obsługi klientów aż do momentu uzyskania odpowiednich licencji i rozpoczęcia działalności operacyjnej. Zainwestowałem ponad 1 mln euro, co stanowiło 60% potrzebnych środków, a mój syn, Filip Lachowski, który objął stanowisko CEO firmy, oraz mój bliski współpracownik z czasów mBanku, Piotr Gawron, zainwestowali resztę.

WealthSeed miało na celu zmianę podejścia do oszczędzania, które tradycyjnie opierało się na lokatach bankowych, proponując zamiast tego oszczędzanie przez inwestowanie i racjonalne zarządzanie finansami osobistymi w jednym miejscu. Oferta WealthSeed zapewniała dostęp do kont wielowalutowych oraz szerokiego zakresu lokalnych i globalnych instrumentów finansowych, eliminując produkty spekulacyjne i kładąc nacisk na niski koszt obsługi. Żaden bank, firma inwestycyjna ani fintech nie oferował porównywalnych usług.

W grudniu 2021 roku WealthSeed rozpoczęło działalność, a jednocześnie rozpoczęto fundraising kolejnej fazy. Celem było pozyskanie 4,5 mln euro od inwestorów krajowych lub zagranicznych, potrzebnych na akwizycję 30 tysięcy klientów w Polsce w ciągu następnych 12 miesięcy oraz przygotowanie ekspansji zagranicznej w UE w oparciu o Europejski Paszport dla Usług Finansowych. W styczniu 2022 roku FPF podpisało Term Sheet z zagranicznym funduszem VC, który miał być liderem tej fazy finansowania i późniejszym inwestorem strategicznym. Jednak 24 lutego 2022 roku Rosja dokonała inwazji na Ukrainę, co całkowicie zmieniło sytuację geopolityczną i gospodarczą w Polsce i na świecie.

Wojna na Ukrainie zahamowała finansowanie projektów fintech w Polsce przez zagraniczne fundusze VC. Nasz zagraniczny inwestor wycofał się, powołując się na siłę wyższą. Mimo to, licząc na stabilizację sytuacji w średnim terminie, zamknęliśmy kolejną rundę finansowania w formule Friends & Family. Zainwestowałem dodatkowy 1 mln euro, a przyjaciele, którzy uwierzyli w projekt, dołożyli podobną kwotę.

Pomimo ograniczeń kapitałowych, które spowodowały opóźnienie finansowania i pokryły jedynie połowę potrzeb na kampanię marketingową, WealthSeed w 2022 roku pozyskał blisko 10 tysięcy klientów. W ciągu jednego roku firma znalazła się na 16. miejscu wśród największych domów maklerskich w Polsce.

Nasze starania o pozyskanie finansowania z krajowych funduszy venture capital, które były zdominowane przez rząd, zakończyły się niepowodzeniem. Jak się później okazało, w czasach rządów PiS, te fundusze koncentrowały się głównie na rozdawnictwie pieniędzy swoim poplecznikom, często nie planującym faktycznego prowadzenia działalności. Statystyki pokazują, że 75% projektów start-up kończy się niepowodzeniem, więc zarzuty o niegospodarność nie budziły większych obaw……

W tej sytuacji musieliśmy podjąć trudną decyzję o pivotcie, który miał zapobiec najgorszemu. Pod koniec kwietnia 2023 roku zespół WealthSeed zdecydował się na głęboką restrukturyzację działalności, zaprzestanie działalności B2C, rezygnację z licencji maklerskiej i małej instytucji płatniczej oraz likwidację obsługi klienta indywidualnego opartej na platformie WealthSeed. Zdecydowaliśmy się kontynuować działalność B2B, oferując nasze oprogramowanie bankom, domom maklerskim i innym instytucjom finansowym.

Choć nie spełniły się nasze plany, aby stworzyć start-up na miarę mBanku, który zmieniłby rzeczywistość w obszarze private banking i wealth management, to jednak nasz model biznesowy znalazł naśladowców wśród banków i fintechów, co daje mi satysfakcję.

Moje życie prywatne i zawodowe, podobnie jak życie każdego człowieka, to droga pełna sukcesów i porażek, ale to właśnie sama droga jest najważniejsza. Podobnie jak we wspinaczce, wspomnienia ze szczytu to tylko momenty uchwycone na fotografiach, a to, co zostaje w pamięci na długo, to wrażenia z drogi na szczyt – nawet jeśli nie uda się go zdobyć.

Miałem szczęśliwe dzieciństwo, intensywną sportową młodość i ciekawe doświadczenia edukacyjne. Choć emigracja wydawała się racjonalnym wyborem, pozostałem w kraju, nie przewidując, że Polska dołączy do Zachodu. Los sprawił, że miałem okazję aktywnie uczestniczyć w przełomowej transformacji politycznej, gospodarczej i społecznej mojego kraju. Wszystko wokół mnie uległo zmianie, a świat stanął przede mną otworem, umożliwiając mi realizację rzeczy, o których wcześniej nawet nie marzyłem.

W biznesie często czułem, że los mi sprzyja – że jestem w odpowiednim miejscu i czasie, mam pomysł na realizację moich ambicji zawodowych i marzeń osobistych oraz zdolność do ich realizacji dzięki wsparciu życzliwych ludzi i poświęceniu moich współpracowników. Praca jest dla mnie pasją. Angażuję się w projekty do granic możliwości. Jestem ambitny i wymagający zarówno wobec siebie, jak i innych, co czasami bywa trudne dla mojego otoczenia. Dążę do celu z determinacją i uporem, a porażki mnie nie zniechęcają – wręcz przeciwnie, motywują mnie do dalszej pracy.

Przeciętność i utarte schematy są dla mnie nudne, dlatego poszukuję rozwiązań wykraczających poza standardowe ścieżki myślenia i działania. Zawsze dążę do osiągnięcia sukcesu, choć nie za wszelką cenę. Jestem przekonany, że droga – sposób pokonywania trudności, wyzwań i konkurencji – jest ważniejsza niż sam cel.

Życiorys zawodowy

Miejsca pracy, funkcje w organizacji i ważniejsze zrealizowane projekty.

- 2021.12 – obecnie

Przewodniczący Rady Nadzorczej Fair Place Finance S.A.FinTech tworzący software i aplikacje informatyczne dla bankowości

-

2015.12 – 2021.06CEO & Chairman of the Board of Directors G-Rock Limited

Golden Sand Bank w Gibraltarze, fintech bank dla zamożnych klientów

- 2013.08 – 2015.10

Prezes Zarządu FM Bank PBP SA

Ważniejsze projekty:

BIZ Bank, bankSMART - 2008.06 – 2013.08

Właściciel firmy doradztwa strategicznego SL Consulting - 2004.11.02 – 2008.03.14

Prezes Zarządu BRE Banku S.A.

Ważniejsze projekty:

BREAKTYWACJA – mBank.pl – mBank.cz – mBank.sk – MultiBank - 2001.05.01 – 2004.11.01

Wiceprezes Zarządu BRE Banku S.A.

Ważniejsze projekty:

mBank.pl – MultiBank - 2000.05.01 – 2001.04.03

Członek Zarządu BRE Banku SA

mBank.pl – MultiBank - 1998.08.01 – 2000.05.01

Wiceprezes Zarządu Powszechna Kasa Oszczędności Bank Państwowy

Ważniejsze projekty:

restrukturyzacja i nowa strategia PKO Bank Polski – SUPERKONTO - 1994.02.01 – 1998.07.22

Wiceprezes Zarządu Banku Powszechny Bank Gospodarczy S.A. w Łodzi

Ważniejsze projekty:

Nowa strategia PBG Bank - 1993.09.01 – 1994.02.01

Członek Zarządu

Ważniejsze projekty:

Restrukturyzacja portfela złych długów - 1987.03.01 – 1992.12.31

Prezes – Właściciel INTEXIM Centrum Analiz Ekonomicznych Sp z o.o. - 1983.09.30 – 1990.07.31

Asystent i Starszy Asystent – Instytut Rozwoju Gospodarczego SGPiS

Wykształcenie

- 1983/1984

Uniwersytet w Zurychu - 1980/1981 & 1988/1989

Uniwersytet Jana Gutenberga w Moguncji - 1977 – 1983

Handel Zagraniczny SGPiS Warszawa

Szkolenia zawodowe

- Strategic Management in Mergers & Acquistions Programme – INSEAD Fonatinebleau (1996),

- International Banking Summer School w Oiso – Japonia (1995),

- Strategic Management in Banking Programme – INSEAD Fontainebleau (1997),

- Advanced Management Programme – INSEAD Fontainebleau (1997),

- AVIRA – INSEAD Spanish Bay (1998),

- Challenge of Leadership – INSEAD Fonatinebleau (1999),

- Strategic Leadership Programme- Roffey Park, Wielka Brytania (1999)

- Stanford Executive Program (SEP), Stanford University, USA (2002)

- Wharton Fellows Master Classes, Shanghai (2007)

- HBS: Making Corporate Boards More Effective Program Information, Boston (2007)

- Wharton Fellows Master Classes, Silicon Valley (2007).